カテゴリーを選択

トップ > ITのチカラ [Vol.12] ITの活用で「地域金融」はどう変わるのか > P1

少子高齢化、都心部への人口集中が進む中、地域金融機関の役割が変わり始めている。地元企業が廃業するケースが増えて法人への貸し出しが減少傾向にある一方、個人の資産運用ニーズの高まりへの対応が求められている。こうした経営環境の変化に対応するための体制づくりとITの活用について、マリブジャパンの高橋克英さんに話を聞いた。

今回のポイント

ソリューションレポート

「資産運用ニーズに対応しながらコンプライアンスへの対応を徹底するには、IT化の推進が鍵になります。」

株式会社マリブジャパン

「資産運用ニーズに対応しながらコンプライアンスへの対応を徹底するには、IT化の推進が鍵になります。」

株式会社マリブジャパン――少子高齢化や都心部への人口集中などの地方経済への影響が懸念される中、地域金融機関が置かれている現状についてどう見ていますか。

人口減少が顕著な地方においては、地元企業が後継者不足により廃業を余儀なくされるケースも増えています。これは地方の雇用減少や消費の落ち込み、ひいては地域経済全体の弱体化につながる問題です。

地域金融機関への影響も大きく、取引先である企業の廃業や地域経済の落ち込みは、本業である法人への貸し出し事業が伸びにくくなることが考えられます。地域経済にどのように貢献していくのかということはもちろん、経営上の問題として収益をどう確保していくかについても考えなくてはなりません。

地方経済において人口減少というのはすでに所与の条件になっています。対応すべき課題は明確で予測もできるわけですから、例えばリーマン・ショックのような想定外の事態として発生した「危機的な状況」にあるわけではありません。地域金融機関が少子高齢化や人口流出を見越し、いかに主体的かつ前倒しで対応していくかが問われているといえます。

――地域金融機関は課題に対してどのような取り組みをすべきなのでしょうか。

考えられる対処法は二つあります。一つは、地域経済の規模に応じて店舗網などを見直すことです。そうした経営の効率化によってコストを下げることは、事業を継続していくためには必須でしょう。そしてもう一つは、個人向けの住宅ローンや資産運用など、法人への貸し出し以外の事業を強化していくことです。

特に資産運用については、今後、多くの地域金融機関が注力していくことになるでしょう。「人生100年時代」といわれる中、健康で長生きするのは喜ばしいことである一方、「長生きをすることで老後の生活資金が枯渇してしまうのではないか」と心配する人は増えています。また、少子高齢化により社会保障費が増大する中、公的年金制度が従来通りに維持できるのかどうかに不安を感じている人は少なくないでしょう。将来的には年金給付開始年齢の引き上げや給付額の削減などが行われる可能性は否定できませんから、自ら資産運用することで老後資金を確保したいというニーズも高まってきています。

足元では日銀の金融緩和政策の下で超低金利環境が続いています。お金を預貯金に置いておくだけでは資産形成が難しくなっている中、個人型確定拠出年金「iDeCo(イデコ)」の対象者が拡大され、少額投資非課税制度の「NISA」「つみたてNISA」が創設されるなど、国は投資による資産形成を後押ししています。こうした動きを踏まえれば、地域金融機関は個人の資産形成ニーズに対応し、保険や投資信託といった金融商品の販売に力を入れていく必要があると考えられます。

――地域金融機関が個人の資産運用をサポートしていく上で、課題になっていることはありますか。

地域金融機関が優先的に取り組んでいるのは、コンプライアンス対応です。金融庁は近年、金融機関に「顧客本位の業務運営」を求め、金融商品を購入する顧客に対してフィデューシャリー・デューティー(FD、受託者責任)を果たすよう強く促しています。顧客の保護という観点でFDは非常に重要である一方、金融機関にとっては顧客への説明事項や確認事項が増えることになります。端的にいえば、金融商品の販売を担う人たちが処理しなければならない事務作業が増え続けているわけです。

資産運用ニーズに対応して金融商品販売を推進することとコンプライアンスの徹底はどちらも重要であり、両立させるべきことですが、実現するのはそう簡単ではありません。このような背景もあり、注力すべき資産運用ニーズの掘り起こしというところまでなかなか進めていない地域金融機関もあります。

その他、金融商品販売の担い手が不足しているという問題もあります。お金の運用について相談するとなれば、顧客が「専門知識を持っていて、的確なアドバイスをしてくれる人に担当してほしい」と考えるのは当然のこと。しかし、そのような人材の育成は一朝一夕にはできません。地域金融機関は販売員の研修などに力を入れていますが、人材の確保は今後、大きな課題になるでしょう。

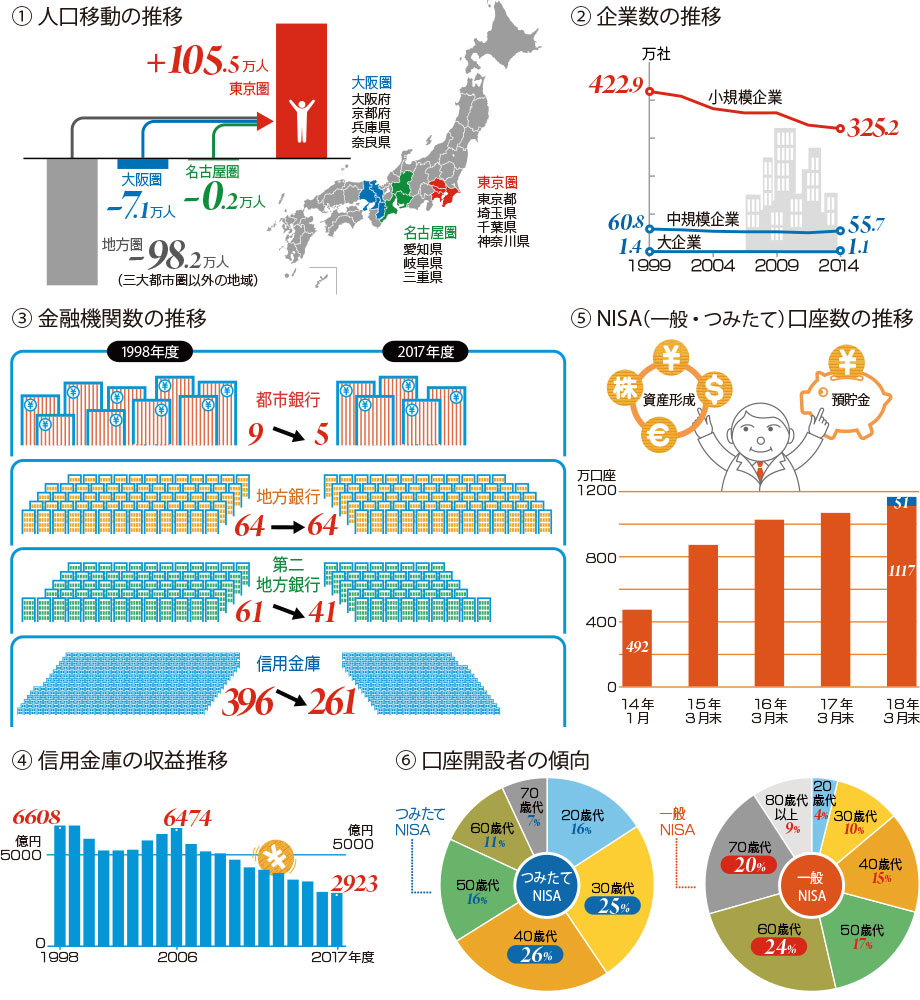

日本の地方経済と地域金融機関を取り巻く環境の変化

① 人口移動の推移(転入超過数 2008→2017年)

② 企業数の推移(企業規模別)

③ 金融機関数の推移

④ 信用金庫の収益推移(コア業務純益)

⑤ NISA(一般・つみたて)口座数の推移

⑥ 口座開設者の傾向(2018年3月)

コンプライアンス対応と営業力強化を実現するクラウドサービス「しんきん預かり資産ナビ」をはじめ、キヤノンの画像処理技術を活用し業務効率改善に寄与するサービスなど、豊富な業務知識とノウハウを基盤に、お客さまに寄り添い真のニーズを導き出す幅広いソリューションを展開しています。